- صفحه اصلی

- درباره ما

- شرکت تکادو و هولدینگ ها

- امور سهام

- سرمایه گذاری ها

- فصلنامه احیا

- نقشه پراکندگی

- حاکمیت شرکتی

- آموزش

- تخصصی

- فارکست اکونومیست 2 : جهان در سال 2024

- فارکست اکونومیست 1 : مروری بر اقتصاد ژاپن

- ️نشست «چالشهای ارزشگذاری داراییها در ایران»

- استهلاکات در اقتصاد ایران

- نشست «مالی غیرمتمرکز (DeFi)»

- در یک اقتصاد تورمی چگونه باید سرمایهگذاری کنیم؟

- نشست «مشتقه در شرایط امروز بازار سرمایهی ایران»

- آینده حباب بازار مسکن

- نشست وامدهی ارتباطی (Connected Lending)

- نشست موقعیت توسعه در ایران

- نشست «بانکداری مرکزی و ایران»

- عمومی

- دوره های درون سازمانی

- دوره آموزشی اصول و فنون مذاکره مقدماتی 8 اسفند 1402

- دوره آموزشی اصول و فنون مذاکره پیشرفته-25 بهمن 1402

- دوره آموزشی استاندارد حسابداری شماره 35-22 آذر 1402

- دوره آموزشی مدیریت و برنامه ریزی استراتژیک-14 آذر 1402

- دوره آموزشی استاندارد حسابداری شماره 2-24 آبان 1402

- دوره آموزشی توانمندی مسئولین دفاتر مدیران-24 مرداد 1402

- دوره آموزشی نرم افزار کامفار-2، 9و 14مرداد 1402

- دوره آموزشی مسئولیت های حقوقی مدیران شرکت های تجاری-21 و 26 تیر 1402

- دوره آموزشی فنون پذیرایی و تشریفات-2 خرداد 1402

- تخصصی

- ارتباط با ما

صفحه اصلی

درباره ما

شرکت تکادو و هولدینگ ها

- شرکت تکادو

- هولدینگ صنایع معدنی

- هولدینگ صنعت و خدمات فنی و مهندسی

- هولدینگ بازرگانی و حمل و نقل

- هولدینگ خدمات مالی، بانکی و سهام

- هولدینگ ساختمانی

امور سهام

سرمایه گذاری ها

فصلنامه احیا

نقشه پراکندگی

حاکمیت شرکتی

- موضوع ماده 11 دستورالعمل حاکمیت شرکتی

- موضوع ماده 17 دستورالعمل حاکمیت شرکتی

- موضوع ماده 29 دستورالعمل حاکمیت شرکتی

- موضوع ماده 39 گزارشگری پایداری

- تبصره 2 ماده 22 اساسنامه

آموزش

تخصصی

- فارکست اکونومیست 2 : جهان در سال 2024

- فارکست اکونومیست 1 : مروری بر اقتصاد ژاپن

- ️نشست «چالشهای ارزشگذاری داراییها در ایران»

- استهلاکات در اقتصاد ایران

- نشست «مالی غیرمتمرکز (DeFi)»

- در یک اقتصاد تورمی چگونه باید سرمایهگذاری کنیم؟

- نشست «مشتقه در شرایط امروز بازار سرمایهی ایران»

- آینده حباب بازار مسکن

- نشست وامدهی ارتباطی (Connected Lending)

- نشست موقعیت توسعه در ایران

- نشست «بانکداری مرکزی و ایران»

دوره های درون سازمانی

- دوره آموزشی اصول و فنون مذاکره مقدماتی 8 اسفند 1402

- دوره آموزشی اصول و فنون مذاکره پیشرفته-25 بهمن 1402

- دوره آموزشی استاندارد حسابداری شماره 35-22 آذر 1402

- دوره آموزشی مدیریت و برنامه ریزی استراتژیک-14 آذر 1402

- دوره آموزشی استاندارد حسابداری شماره 2-24 آبان 1402

- دوره آموزشی توانمندی مسئولین دفاتر مدیران-24 مرداد 1402

- دوره آموزشی نرم افزار کامفار-2، 9و 14مرداد 1402

- دوره آموزشی مسئولیت های حقوقی مدیران شرکت های تجاری-21 و 26 تیر 1402

- دوره آموزشی فنون پذیرایی و تشریفات-2 خرداد 1402

ارتباط با ما

اطلاعات تماس با مدیریت

نفت و بازار مسکن

نفت و بازار مسکن

با توجه به وابستگی بالای صادرات ایران به نفت (حدوداً 80 درصد)، هر گونه نوسانات ایجادشده در بازار نفت میتواند متغیرهای کلان اقتصادی ایران را تحت تاثیر قرار دهد. به دنبال این تاثیر بر متغیرهای کلان، بازارهای دارایی موجود نیز طبیعتاً دستخوش تغییر خواهند شد. اینکه تغییرات قیمت نفت به چه میزان روی بخشهای مختلف اقتصاد اثر خواهد گذاشت نیز امری حائز اهمیت بوده و بسته به میزان ارتباط بین این بخشها و بخش نفت، میتوان جهت تغییرات و بررسی وجود یک رابطه بین آنها را مورد بررسی قرار داد. در بخشهای پیشین به بررسی تغییرات قیمت نفت و سهام و همچنین رابطه بین قیمت نفت و متغیرهای کلان مانند رشد اقتصادی و تورم پرداخته شد. علاوه بر بررسیهای انجامشده، رابطه بین قیمت نفت و بازار مسکن نیز درخور بررسی است. این بررسی به دو دلیل حائز اهمیت است. اولاً بخش مسکن به طور متوسط 15 درصد از تولید ناخالص داخلی را به خود اختصاص میدهد، ثانیاً مسکن به عنوان یک کالای سرمایهای توانسته است در سالهای اخیر به عنوان سپری مقاوم در برابر نرخ تورم عمل کند و ارزش حقیقی دارایی در قالب مسکن را در طول زمان حفظ کرده و بعضاً افزایش دهد. با توجه به اثرگذاری قیمت نفت بر نرخ تورم و نرخ رشد اقتصادی که هر دو روی مسکن تاثیر مستقیم میگذارند، به بررسی رابطه نفت و مسکن پرداخته میشود. یکی از کانالهای اثرگذار بر بازار مسکن را میتوان هدایت نقدینگی به سمت این بازار در نتیجه افزایش حجم نقدینگی در نظر گرفت.

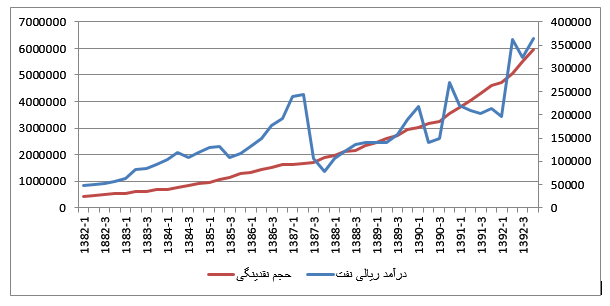

نمودار زیر تغییرات حجم نقدینگی و درآمدهای ریالی حاصل از صادرات نفت را از سال 1382 تا 1392 نشان میدهد.

نمودار (1)- تغییرات حجم نقدینگی و درآمدهای ریالی ناشی از فروش نفت (میلیاردریال- محور سمت چپ حجم نقدینگی را نشان میدهد)

منبع: محاسبات واحد مطالعات بازار دنیای اقتصاد

همانطورکه نمودار (1) نشان میدهد، حجم نقدینگی و میزان درآمد ریالی ناشی از فروش نفت در طول زمان به طور متوسط افزایش داشته است. محاسبات تحقیق نشان میدهد همبستگی شدیدی بین حجم نقدینگی و درآمدهای نفتی وجود دارد و با افزایش درآمدهای نفتی نقدینگی نیز غالباً افزایش داشته است. این رابطه مثبت را به این دلیل میتوان منطقی در نظر گرفت که دولت به عنوان فروشنده نفت، درآمد ارزی حاصل از فروش نفت را از طریق فروش ارز به بانک مرکزی به ریال تبدیل کرده و این امر موجب افزایش پایه پولی و حجم نقدینگی در کشور میشود. حال باید بررسی شود که آیا این افزایش حجم نقدینگی ناشی از تبدیل درآمدهای ارزی حاصل از فروش نفت، چه تاثیری بر بازار مسکن داشته است. نمودار زیر روند حرکت حجم نقدینگی و قیمت هر متر مربع واحد مسکونی در تهران را نشان میدهد.

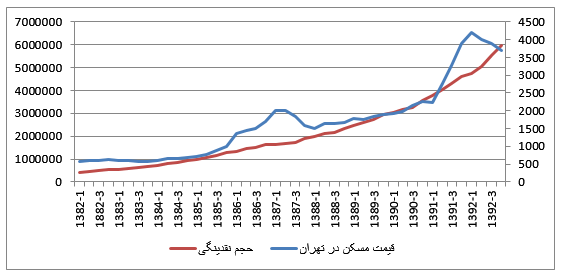

نمودار (2)- روند تغییرات حجم نقدینگی(میلیارد ریال) و قیمت هر متر مربع (ده هزار ریال) واحد مسکونی در تهران ( محور سمت راست ارقام قیمت مسکن را نشان میدهد)

منبع: محاسبات واحد مطالعات بازار دنیای اقتصاد

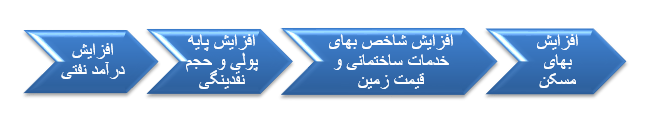

همانطورکه از روند فوق پیداست، قیمت هر متر مربع واحد مسکونی به طور متوسط همگام با افزایش حجم نقدینگی در اقتصاد ایران افزایش یافته است. نگاه به روند تغییرات حجم نقدینگی نشان میدهد از زمان استقرار دولت نهم تا پایان دوره دولت دهم حجم نقدینگی بیش از 500 درصد افزایش یافته است که بیتردید بخشی از این نقدینگی ناشی از تزریق درآمدهای عظیم نفتی این دوره به اقتصاد بوده است. با لحاظ کردن حدود 40 هزار میلیارد تومان افزایش پایه پولی در اثر اجرای طرح مسکن مهر و همچنین ضریب فزاینده پولی، حدود نیمی از نقدینگی افزایشیافته در بخش مسکن تزریق شده است. البته افزایش قیمت هر متر مربع واحد مسکونی را نمیتوان مستقیماً در نتیجه افزایش حجم نقدینگی دانست. تاثیر افزایش حجم نقدینگی بر افزایش قیمت مسکن را میتوان افزایش نرخ تورم و به دنبال آن افزایش شاخص خدمات ساختمانی و شاخص قیمت زمین در یک دهه اخیر دانست. به عبارتی با توجه به محدود بودن عرضه خدمات و مصالح ساختمانی و افزایش تقاضای ایجادشده ناشی از تزریق منابع نفتی در این بخش توسط دولت، افزایش قیمت مسکن بودهایم. نمودار (3) به طور خلاصه اثرات قیمت نفت بر بازار مسکن را به صورت سلسلهمراتب نشان میدهد.

نمودار (3)- اثر افزایش درآمد نفتی بر قیمت مسکن

منبع: واحد مطالعات بازار دنیای اقتصاد

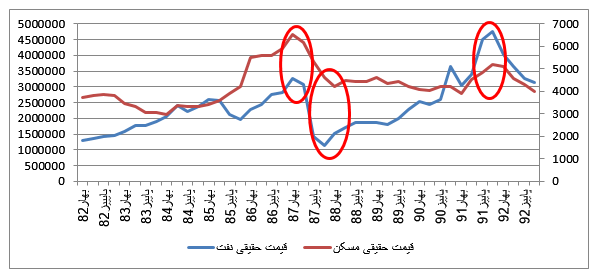

برای بررسی صحت و سقم ادعای مطرحشده در بالا به آزمون رابطه بین نفت و مسکن پرداخته شده است. نتایج پژوهش واحد مطالعات بازار دنياي اقتصاد، با استفاده از توابع مفصل نشان می دهد، بین قیمت مسکن و درآمدهای نفتی در شوک های مثبت وابستگی وجود دارد. به این معنی که در مواقعی که درآمدهای نفت به میزان زیادی افزایش یافته است، قیمت مسکن نیز افزایش زیادی داشته است، ولی کاهش بسیار زیاد درآمدهای نفتی، قیمت مسکن را به همان میزان کاهش نمی دهد. یافته های پژوهش با واقعیت های موجود نیز همخوانی دارد. به عبارتی به نظر می رسد با افزایش درآمدهای ارزی و تزریق آن در اقتصاد، طرف تقاضای اقتصاد به سرعت رشد می کند. از آنجا که امکان افزایش سریع در عرضه کالاهای غیرقابل مبادله، مانند مسکن، در کوتاهمدت وجود ندارد، قیمت این کالاها نیز افزایش می یابد. اما با کاهش درآمدهای ارزی، قیمت کالاهای غیر قابل مبادله به دلیل چسبندگی قیمتی، کاهش محسوسی نمی کند. این اتفاق را می توان به صورت نموداری در شوک های مثبت و منفی نفتی مشاهده کرد.

نمودار (4)- تغییرات قیمت حقیقی مسکن (10 هزار ریال) و قیمت حقیقی نفت (ریال)

منبع: محاسبات واحد مطالعات دنیای اقتصاد